“Hãy nói cho tôi biết bạn quản lý rủi ro ra sao, tôi sẽ nói ngân hàng bạn thế nào?” – Tiến sĩ S. L. Srinivasulu, Chủ tịch tập đoàn KESDEE Inc – nơi cung cấp các giải pháp học tập trực tuyến (e-learning) về tài chính có trụ sở tại California, Hoa Kỳ – nói như vậy để mở đầu câu chuyện về quản lý rủi ro trong ngân hàng với TBKTSG.

“Hãy nói cho tôi biết bạn quản lý rủi ro ra sao, tôi sẽ nói ngân hàng bạn thế nào?” – Tiến sĩ S. L. Srinivasulu, Chủ tịch tập đoàn KESDEE Inc – nơi cung cấp các giải pháp học tập trực tuyến (e-learning) về tài chính có trụ sở tại California, Hoa Kỳ – nói như vậy để mở đầu câu chuyện về quản lý rủi ro trong ngân hàng với TBKTSG.

Dù nền kinh tế thế giới đang hứng chịu hậu quả của sự “sơ suất” trong công tác quản lý rủi ro của các ngân hàng, song điều ông Srinivasulu muốn nói là: Hãy quay về những gì đơn giản nhất.

Từ lâu, công tác quản trị rủi ro được xem như là một chức năng nhằm thỏa mãn yêu cầu tuân thủ pháp chế và kiểm soát nội bộ. Dưới góc nhìn này, rủi ro được xem như là “điều không mong muốn nhưng phải chấp nhận” trong kinh doanh, và hoạt động quản lý rủi ro được coi là một trung tâm chi phí.

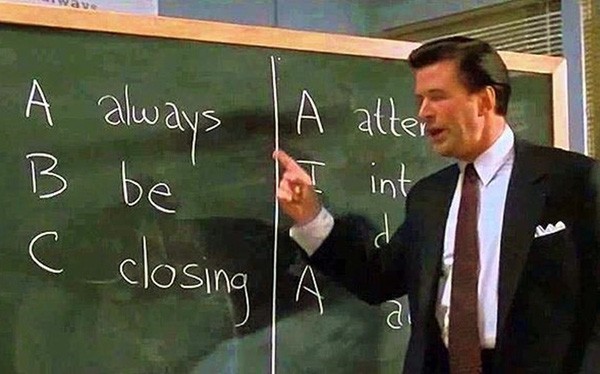

Ông Srinivasulu cho rằng các ngân hàng nên chuyển hướng tiếp cận ngược lại: Quản trị rủi ro tốt chính là một nguồn lợi thế cạnh tranh và là một công cụ tạo ra giá trị, cũng góp phần tạo ra các chiến lược kinh doanh hiệu quả hơn.

Làm thế nào để vượt qua mô hình quản lý rủi ro cũ gắn với tuân thủ để đi tới mô hình quản lý rủi ro mới nhằm tạo giá trị? Hãy xây dựng một “văn hóa rủi ro” trong toàn bộ tổ chức của bạn, ông Srinivasulu đưa ra lời khuyên.

“Hơn lúc nào hết, các ngân hàng Việt Nam cần phải chủ động trong phòng ngừa rủi ro. Tính minh bạch cũng như các rủi ro từ nợ xấu của hệ thống ngân hàng vẫn sẽ là một trong các vấn đề trọng tâm trong năm 2009”, Tổng thư ký Hiệp hội Ngân hàng Việt Nam, bà Dương Thu Hương, nói tại hội thảo “Thành lập ngân hàng dữ liệu và phòng ngừa rủi ro tác nghiệp”, diễn ra hồi tháng 1-2009.

Các chuyên gia cũng cho rằng các số liệu hiện có về hệ thống ngân hàng có thể chưa phản ánh hết tình hình. Với các khó khăn của nền kinh tế và sự đình đốn trong hoạt động sản xuất kinh doanh của doanh nghiệp, tỷ lệ nợ xấu có thể cao hơn và rủi ro thực tế sẽ lớn hơn đối với hệ thống ngân hàng, nhất là khi được đo lường bằng các chuẩn mực quốc tế.

“Công việc hàng ngày, nhất là các việc liên quan đến phê duyệt, bất cứ cái gì cũng là quản lý rủi ro”, Tổng giám đốc Phan Đào Vũ của Ngân hàng TMCP Bảo Việt, người đã có gần 30 năm làm quản lý trong ngành ngân hàng nói.

Rủi ro từ hệ thống hay còn gọi là rủi ro tác nghiệp, tức do hệ thống và yếu tố con người. Rủi ro thị trường chủ yếu đến từ hai biến động cơ bản là lãi suất và tỷ giá. Nguồn thu lớn nhất của các ngân hàng Việt Nam hiện là từ kinh doanh tín dụng nên rủi ro lớn nhất cũng từ tín dụng. Sau đó mới tới rủi ro hoạt động (tác nghiệp) và rủi ro thị trường.

Ông Phan Đào Vũ cho rằng tuy các ngân hàng Việt Nam mới chú trọng đến rủi ro tín dụng nhưng rủi ro thị trường sẽ là vấn đề rất lớn trong thời gian tới. “Khả năng lường trước rủi ro của chúng ta còn yếu, ý thức về rủi ro yếu, và hành động thì mới dừng ở các quy định của Basel I và II”, ông nói.

Việc để cho một thủ quỹ biển thủ hàng tỉ đồng, hay một trưởng quỹ tiết kiệm có thể vay ngân hàng hàng trăm tỉ đồng như đã xảy ra có thể xếp vào rủi ro tác nghiệp, song kết cục cũng là rủi ro tín dụng. Cũng có những ngân hàng tự nhiên mất thanh khoản vì tin đồn.

“Một tổn thất xảy ra với tổ chức tài chính không phải một loại rủi ro mà là tổng hợp nhiều loại rủi ro”, Tiến sĩ Srinivasulu phân tích. Ông nói: “Điều quan trọng nhất với các ngân hàng vẫn là quản trị, và hài hòa các mối quan hệ. Nếu quan hệ không chuẩn thì sự vận hành không chuyên nghiệp được”.

Người đã có những thời điểm làm ra tới 50% lợi nhuận của Ngân hàng Citi tại Việt Nam, Chủ tịch tập đoàn đầu tư IPA và Tổng giám đốc của Công ty Chứng khoán VNDirect, bà Phạm Minh Hương, nói rằng kinh doanh tiền là kinh doanh rủi ro.

Thị trường luôn khắc nghiệt mà rủi ro thì muôn hình vạn trạng. Với một định chế tài chính, mảng kinh doanh càng rủi ro lại càng có thể tạo sức bật lớn.

Các định chế tốt nhất coi công cụ phái sinh như con dao hai lưỡi. Khi anh đã chấp nhận áp dụng các đòn bẩy tài chính thì anh phải nắm được nó, đưa nó thành sức bật của mình.

Và chính vì thế, bà Hương cho rằng nghề tài chính nói riêng và nghề kinh doanh nói chung yếu tố quyết định là ở con người. Người giỏi đánh giá đúng cơ hội, để đúng người đúng việc. Việc quyết định nhân sự chính xác rất quan trọng cho một định chế tài chính, song hiệu quả lại không chỉ nhờ vào một người.

Không liều thì không có lợi nhuận nhưng quan trọng là phải tự lựa chọn rủi ro trong sức chịu đựng của mình. Các định chế tốt là các phòng ban và các bộ phận phải thường xuyên liên lạc, cùng phối hợp như bản đồng ca hòa theo bản nhạc. Người quản lý tốt phải nuôi nấng được văn hóa quản trị rủi ro trong toàn bộ tổ chức.

Kế toán nhìn về quá khứ nhưng quản lý rủi ro là hướng tới tương lai. Người quản lý rủi ro cần hiểu sự ảnh hưởng của rủi ro thị trường lên chất lượng tài sản của mình, và tương tự, người quản lý rủi ro thị trường cần hiểu rõ rủi ro tín dụng trong danh mục phái sinh của khách hàng.

Chính rủi ro thị trường của người đi vay sẽ tạo ra rủi ro tín dụng của người cho vay. Chuyện gì xảy ra với chất lượng tín dụng và tài sản của bạn nếu có biến động xảy ra với tỷ giá, lãi suất, giá hàng hóa nguyên liệu, thị trường nói chung?

Chuyện gì sẽ xảy ra nếu một biến số của thị trường thay đổi, như giá dầu, lãi suất, giá sắt thép tăng? Hãy nghĩ tới những điều bạn chưa bao giờ nghĩ tới và hãy lên kịch bản chi tiết về mọi thứ, ông Srinivasulu khuyên.

Bài học từ khủng hoảng kinh tế hiện nay là hãy trở lại những điều cơ bản, hãy minh bạch hơn và hãy dùng các công cụ tài chính đơn giản, hãy tính đến những rủi ro tín dụng của đối tác, rủi ro thanh khoản và các chương trình của Chính phủ. Quản trị rủi ro không thể chạy theo mốt, phải đơn giản mà thông minh, càng đơn giản hóa càng dễ xử lý.

Những cạm bẫy thường gặp trong quản lý rủi ro

• Phương pháp tiếp cận quản lý rủi ro bị phân đoạn, không hợp nhất.

• Không sử dụng triệt để tiềm năng mà quản lý rủi ro mang lại.

• Quản lý rủi ro nhằm đáp ứng yêu cầu “tuân thủ” thay vì nhằm tạo giá trị cho doanh nghiệp.

• Các mục tiêu của quản lý rủi ro không được kết nối rõ ràng.

• Không có khả năng phân tích các mô hình “Hộp đen” (không có thông tin cho trước).

• Sử dụng sai hay lạm dụng các công cụ phái sinh.

• Báo cáo quản lý rủi ro có sai sót.

• Tổ chức quản lý rủi ro không phù hợp.

• Không tuân thủ khái niệm “Rủi ro theo lựa chọn, chứ không phải rủi ro tình cờ”.

• Bỏ qua việc kiểm tra khả năng chịu rủi ro của doanh nghiệp và không chịu “Nghĩ tới những gì tưởng chừng không thể nghĩ tới”.

Theo Tiến sĩ S.L. Srinivasulu, Chủ tịch KESDEE Inc